据本站价格监测,2023年是镍市艰难的一年,镍价高位回落,从年初的24万多跌至年末的13万附近,跌幅达到45%。2023年是镍产业格局变迁的一年,由于纯镍与硫酸镍价格出现倒挂,产业链成本出现反转,产业开始用硫酸镍为原料反过来去生产电积镍,电积镍的快速投产导致纯镍过剩打压镍价,镍价持续刷新年内低位。另外,印尼快速扩张的MHP及NPI转产的高冰镍也为镍供应端持续供能,原生镍元素供应增速仍维持10%的较高水平。

镍产业格局变迁

时间 产业链不同时期 变迁 2006年之前 硫化镍矿-电解镍-不锈钢时期 全球镍供应主要来自储量有限的硫化镍矿,镍品味较高的同时工艺成本也较高,而全球不锈钢的需求日益增长,镍的需求也随之扩大,供应无法满足需求增长,LME镍库存长期低位,驱动镍价持续上涨。 2007年-2016年 红土镍矿-镍铁-不锈钢时期 2006年,中国出现红土镍矿-镍铁的生产工艺,更高储量但更低品味的红土镍矿逐渐成为镍主要矿源,镍铁在不锈钢生产中开始成为主角,电解镍需求明显下降,镍价开启近10年下跌之路。2014年初,为了增加本国矿石冶炼的附加值,印尼宣布禁止镍矿出口,这一禁令的生效影响了镍的供需格局,镍价短期上涨,但仍处于下行大趋势,该期间LME镍库存一度上升45万吨的高位。 2017-至今 红土镍矿-镍中间品(或高冰镍)-硫酸镍-三元电池时期 虽然2017年印尼恢复品味为1.5%以下的镍矿出口,但是2019年再次发布2020年开始禁止镍矿出口的消息。这两次禁矿都对镍资源的供应造成了强烈干扰,同时也加剧了国际镍价的波动。需求端,自2017年以来,全球新能源汽车发展步伐愈加快速,以硫酸镍为主要原料的三元电池需求快速增长,拉动镍价上涨,LME镍库存持续下滑至低位水平。 2021年12月9日,印尼青山园区宣布首条高冰镍产线正式投产,并于2022年1月24日发运首船高冰镍至中国,这打通了红土镍矿火法工艺到硫酸镍的产业路线,将大 大缓解目前因电池材料项目快速扩建而造成的镍原料结构性紧缺局面,镍价新一轮的牛市有望结束。 2023-至今 红土镍矿-镍中间品(或高冰镍)-电解镍 随着中间品大量投产,硫酸镍与电解镍镍倒挂,镍豆溶解生产硫酸镍不再具备优势,相反以硫酸镍(或中间品一体化)生产电积镍更具优势,在此期间镍价的定价逻辑是硫酸镍转产电积镍。起初随着镍铁供应的不断增加,低价的镍铁开始逐步取代纯镍成为不锈钢的主要原料,这段时间内镍的定价逻辑是镍铁对纯镍的替代。时间来到2020年-2021年左右,新能源产业快速增长,前驱体等下游对镍的拉动效应较为明显,通过镍豆溶解来制备硫酸镍的技术被大量应用,在此期间镍的定价逻辑是镍豆溶解制备硫酸镍。再看2023年,由于纯镍与硫酸镍价格出现倒挂,产业链成本出现反转,产业开始用硫酸镍为原料反过来去生产电积镍,这也是目前镍价分析中的重要一环。总的来说,目前镍产业链整体较为复杂,因为中间产品的相互转化在不断发生。

镍供应

全球镍产量

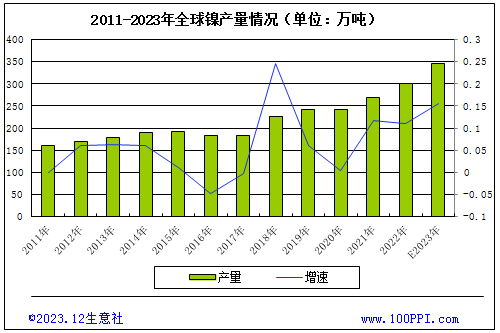

据世界金属统计局(WBMS)公布的最新数据报告显示:2023年10月全球精炼镍产量为31.87万吨,消费量为32.47万吨,供应短缺0.59万吨。1-10月,全球精炼镍产为288.75万吨,消费量为278.44万吨,供应过剩10.31万吨。

中国镍产量

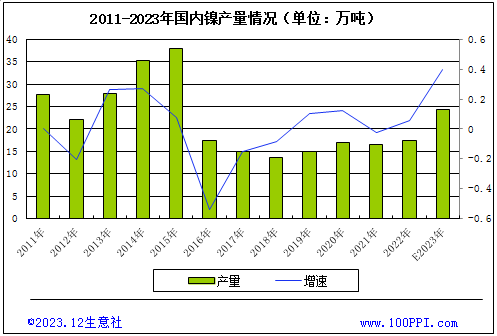

进入2023年,全国精炼镍产量预计为24.3万吨,较2022年增加6.9万吨,同比增加40%;24年产量约30万吨,同比增速23%。其中2023年中国产新增电积镍占纯镍总产量23.44%,预计2023全年抬升至32%。2023年1月初,青山委托湖北某新能源企业代工生产的电积镍产品已正式产出,初步设计产能为月产1500吨,新产能投产之后,对2023年国内精炼镍产量边际增长贡献或达到1.8万金属吨。2023年中国电积镍产能逐步释放,纯镍产量持续攀升。

近三年镍净进口量逐年减少

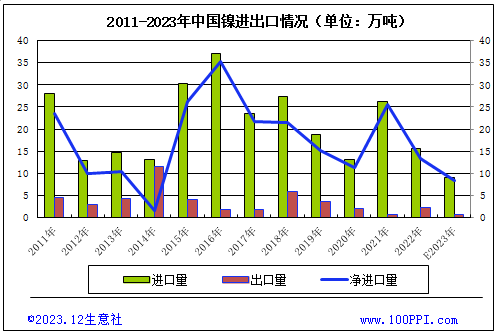

据海关数据统计,2023年1-11月份,中国精炼镍进口总量83114.264吨,同比减少58700吨,降幅41.39%。2023年1-11月,中国精炼镍出口总量29106.143吨,同比增加9111吨,增幅45.57%。根据上图数据显示,近三年,精炼镍净进口量逐年减少,随着国内电积镍产能的释放,预计2024年镍净进口量依旧维持在较低水平。受2022年3月极 端行情后,镍价暴涨进口镍成本增加。镍豆进口量随之腰斩同比2021年下降近50%。在此背景下国内硫酸镍企业原料端纷纷转向MHP,虽印尼中间品上半年实现放量但受MHP常压酸浸生产硫酸镍产线的建设周期较长的限制,使得MHP与硫酸镍出现了产能错配问题。

全球主要镍生产商

中文名 国家 E2023(万吨) 淡水河谷 加拿大 3.63 诺里尔斯克 俄罗斯 0.6 芬兰 1.38 必和必拓 澳大利亚 12.709 嘉能可 挪威 5.3554 澳大利亚 5.4 英美资源 南非 3.81 谢里特 古巴 3.12 日本 3.82 住友金属 马达加斯加 1.3687 埃赫曼 法国 7.9344 金川集团 中国 1.61 合计 50.73752024年镍预计新增产能

企业 新增产能(万吨) 华友 6.6 中伟 5.5 聚泰 3.5 金川 2.5 元力再生资源 0.12 青山、中伟 5 青山、中伟 5 青山、格林美 3.8 腾远钴业 1.5 天津茂联 0.36 祺生镍业 0.36 吉林吉恩 0.6 广德环保 0.36 合计 35.22024年镍产能将进一步扩张

电积镍产能释放的背后逻辑是硫酸镍与纯镍价格的倒挂,利润驱动下的投产使纯镍市场由供应偏紧转向过剩。据不完全统计,2014年新投产产能约35.2万吨,预计2024年新增电积镍产能将进一步扩张。但短期看,产业因素驱动原料坚挺,宏观因素驱动镍价超跌,电积镍生产逼近成本线,投产进度或将放缓。

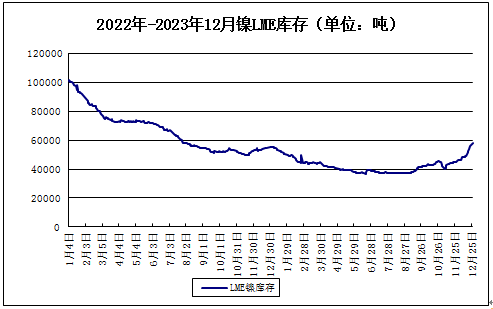

2024年LME镍或延续累库

据上图所示,2023年1-8月LME镍库存小幅下跌,处在一个较低水平,后来,随着新增电积镍产量持续放量,下游需求增速有限,9月份开始,镍库存持续累库。截止年末,LME镍库存57804吨,较年初上涨4.4%。在未来会有更多新增品牌注册成为交割品,从而镍显性库存将会持续增加。预计2024年纯镍累库趋势将延续。

镍需求

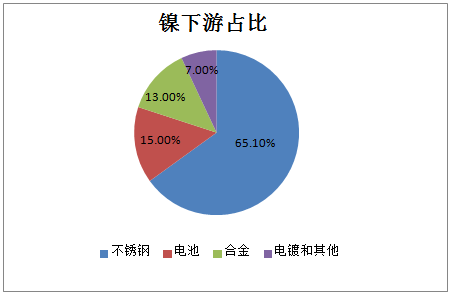

镍下游占比

全球原生镍需求方面,不锈钢是需求主力,电池提供主要增量。不锈钢、电池、合金、电镀和其他分别占比65%、15%、13%和7%。纯镍来看,合金及铸件为主要应用领域,占比近50%。镍中间品(MHP/高冰镍)对镍豆的需求替代,造成电池(硫酸镍)端消费纯镍占比仅为1%。

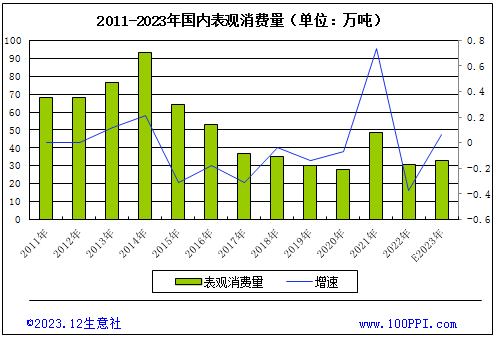

镍表观消费量

据海关数据统计,镍表观消费量,除了2021年因为新能源的快速发展使得镍豆生产硫酸镍的产能快速扩张,导致表观消费量大幅增加外,2017-2023年镍表观消费量都处于一个较低水平。

未来五年高温合金镍需求增速中枢约15%

纯镍约50%的需求为合金,而75%的镍基合金为高温合金,合金材料中近80%使用的是金川镍板。高温合金主要应用于航空航天、核电、汽车、燃气机轮等领域。2023年中国国防支出为15537亿元,同比增长7.2%。其中,军工方面,世界安 全 局 势严峻,全球军费稳健增长。据推算,未来5年国内高温合金镍需求年均增速中枢约为15%。

不锈钢对纯镍需求持续走弱

镍铁大幅过剩格局不变导致镍铁的价格具有竞争力,使用镍铁生产不锈钢的经济性较纯镍及其他原料相比最佳。2023年不锈钢原料占比中镍铁占73.8%,而纯镍占比为1.9%。当前传统下游对于纯镍的需求持续走弱。

三元前驱体远期产能投放或将放缓

2023年全年受新能源产业链去库影响,三元前驱体订单欠佳,前驱体价格一路下跌,利润欠佳,前驱体企业纷纷减产,产能利用率仅有50%左右。预计2023年中国三元前驱体产量81.15万吨,同比下滑5.03%。由于2023年三元前驱体行业需求增速放缓,国内远期产能投放速度将放缓。2024年或延续不景气度。

2024年总结与展望

综上所述,海外政治冲 突带来的军用品以及国产飞机的放量将不断拉动合金的需求从而带动纯镍的耗量将维持增势,未来合金板块的快速发展将成为支撑纯镍需求增长的重要板块。但不稳定的政 治 局势叠加不容乐观的全球经济环境,镍下游其他板块几无增量,新能源端尤为明显。受新增与恢复电积镍产线影响,2024年纯镍产量将持续增加。在全球纯镍需求下行及纯镍供给上行的预期下纯镍过剩格局不变。预计2024年原生镍供应增速12.89%,需求增速10.63%,过剩幅度扩大至40.0万吨镍吨。

2024年印尼大选,防范印尼资源民 族 主 义深化风险,比如调整镍矿及镍产品特许权使用费、对镍产品加征出口关税、撤销新RKEF镍冶金厂免税期及暂停或限制II类镍加工厂的建设等。另外,关注印尼镍矿计价方式是否改变,或抬升镍系产品价格重心。

总体而言,2024年,在未来随着纯镍产量的持续放量,内需无法消耗所有的纯镍产量的情况下,镍价难有突破,价格在110000-150000元/吨磨底震荡,但要密切防范宏观或印尼政策超预期变化带来的影响。

(文章来源:本站)